ESGとは?SDGsとの違いや企業が取り組むべきこと・事例を解説

2021年04月21日

2025年05月15日

ESGとは環境・社会・ガバナンス(企業統治)の3つを指し、ESGの観点から企業を評価して行う投資がESG投資です。企業の長期的・持続的な成長を可能にすると考えられ、世界での急速な普及を背景に日本でも注目を浴びています。

本記事では、CSRやSDGsとの違い、対応策や事例を紹介します。

ESG対応の実践に向けて――カーボンニュートラルの取り組み実態レポート

ESG対応の一環として、カーボンニュートラルの実現に向けた具体的な取り組みが求められています。しかし「何から着手すべきか」「他社はどこまで進んでいるのか」といった課題を抱える企業は少なくありません。

そこで、パーソルグループでは、カーボンニュートラルに関する取り組みの実態について調査し、結果をまとめたレポートを公開しています。

ESG戦略における次の一手を検討するためのヒントとして、ぜひご活用ください。

ESGとは

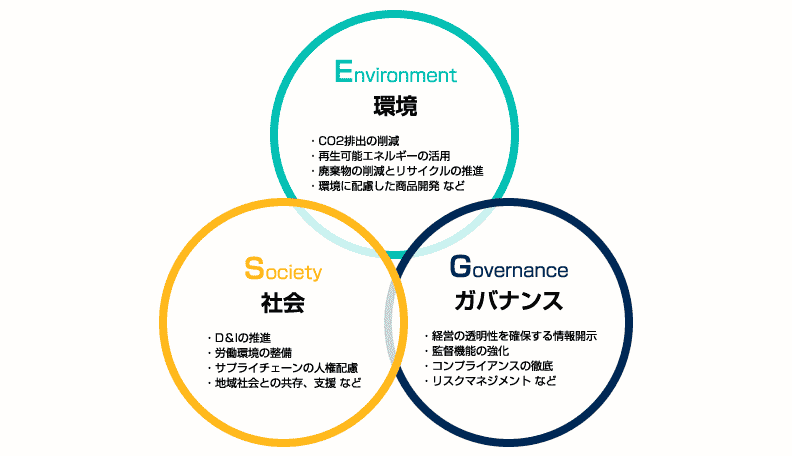

ESGとは、Environment(環境)、Social(社会)、Governance(ガバナンス)の頭文字を取った言葉です。企業が持続的に成長していくために、利益だけではなく、環境や社会への配慮、健全な経営体制を重視するべきという考え方を指します。近年、ESGは世界的に広がっており、ESGに配慮している企業こそ、長期的に信頼されるという流れになってきています。

ここからは、それぞれの要素について見ていきます。

Environment(環境)

環境への配慮は、気候変動や資源の枯渇など、地球規模の課題に対応するために求められています。具体的な取り組みは以下です。

・CO2排出の削減

・再生可能エネルギーの活用

・廃棄物の削減とリサイクルの推進

・環境に配慮した商品、サービス開発 など

Social(社会)

社会は、従業員・顧客・地域社会・取引先など、企業が関わるすべての人との関係性を指します。社会に開かれた企業であることが、ブランド価値の向上にもつながります。具体的な取り組みは以下です。

・ダイバーシティ&インクルージョン(D&I)の推進

・公正な労働環境の整備(長時間労働の是正など)

・サプライチェーンの人権配慮

・地域社会との共存、支援 など

Governance(ガバナンス)

ガバナンスとは、「企業の意思決定や管理体制の健全性」を意味します。不祥事がブランドや株価に大きなダメージを与える中、信頼性の高い経営が競争力となるため、それらを防ぐための仕組み作りが求められます。具体的な取り組みは以下です。

・経営の透明性を確保する情報開示

・社外取締役の登用による監督機能の強化

・コンプライアンス(法令遵守)の徹底

・リスクマネジメント体制の構築 など

【関連記事】ガバナンスとは?コンプライアンスとの違いや強化する方法を解説

ESG投資とは

ESG投資とは、ESGの観点から企業の将来性や持続可能性などを分析・評価し、投資先を選別する方法を指します。ESGの観点は、企業の株主である投資家の間にも広がっています。

従来は企業の業績や財務情報(損益や負債など)が投資判断する上での大事な判断材料とされてきました。しかし近年は、業績や財務情報だけでは、企業の持続可能性や長期的に見た収益性を判断するのは不十分と考えられるようになりました。そこに加えられたのがESGという判断材料です。

「業績を上げている」「財務状況が良い」といった点だけでなく、「地球温暖化対策など環境問題改善への取り組み」「人権への対応」「ダイバーシティへの取り組み」「法律順守」などESGに取り組んでいる点も加味し、投資家は投資先を判断するようになっています。

ESG投資が広がっている背景

ESG投資の考え方は、2005年に当時の国連・アナン事務総長が「PRI(責任投資原則)」を提案したことに始まります。これは、投資の意思決定プロセスにESGの3つの要素を反映させるべき、というものです。その後、2015年のパリ協定(地球温暖化対策の国際的合意)を機に、世界的にESGへの注目が一気に高まりました。

実際に、ESG投資額は大きく増加しており、世界のESG投資額の統計を集計している国際的なESG投資団体であるGSIA(Global Sustainable Investment Alliance)のレポートによると、2016年から2018年のわずか2年間で、日本では3倍以上に拡大しています。

今後もこの流れは加速すると見られ、ESGに配慮する企業が投資家から選ばれる時代になりつつあります。

ESG投資の分類

ESG投資の手法はさまざまです。 投資家は自らの方針やリスク許容度に応じて、ESGの要素をどのように投資判断へ組み込むかを選んでいます。 ここでは、GSIAが定義する、7つの主要な投資手法についてご紹介します。

1.除外的スクリーニング(Negative / Exclusionary Screening)

特定の産業や企業を、倫理・社会的観点から投資対象から除外する方法です。最も伝統的なESG投資の形です。

例)

・武器・タバコ・ギャンブル産業への投資を除外

・環境破壊や人権侵害が報告された企業を排除

2.ポジティブ・スクリーニング(Positive / Best-in-Class Screening)

業界内でESG評価が高い企業、あるいはプロジェクトを選んで投資する手法です。単なる除外ではなく、より積極的に“良い企業”を選ぶ姿勢が特徴です。

例)

・同じ自動車業界の中でも、環境対応に優れた企業を選ぶ

3.規範に基づくスクリーニング(Norms-Based Screening)

ESG分野での国際的な基準や原則に違反していない企業だけに投資する方法です。グローバルな倫理観に基づいた判断軸を持つ投資手法です。

参照される基準例)

・国連グローバル・コンパクト(UNGC)

・OECDガイドライン

・国際労働機関(ILO)の原則 など

4.ESGインテグレーション(ESG Integration)

ESGインテグレーションは、ESGの視点を財務分析に取り入れ、企業の将来リスクや価値にどう影響するかを評価して投資判断を行う方法です。たとえば、環境問題や労務リスクが業績に与える影響を見て、長期的な安定したリターンを目指します。最近は多くの運用機関がこの方法を取り入れ、ESG投資の基本となっています。

5.サステナビリティ・テーマ投資(Sustainability Themed Investing)

再生可能エネルギーやクリーンテクノロジーなど、特定の社会課題に関連するテーマへ集中投資する手法です。成長性と社会的意義を両立させたい投資家に人気の手法です。

例)脱炭素・EV・水資源・教育・医療 など

6.インパクト投資(Impact Investing)

社会や環境に明確なプラスの影響(インパクト)をもたらすことを目的とした投資です。リターンだけでなく、社会課題の解決そのものをゴールにしています。

例)

・貧困地域へのマイクロファイナンス

・再エネ普及のためのインフラ投資

7.エンゲージメント/議決権行使(Corporate Engagement and Shareholder Action)

投資家が企業に直接働きかけてESGの改善を促す方法です。具体的には、経営陣と対話を重ねたり、株主総会で議決権を使って提案や反対投票を行ったりします。こうした対話を通じて企業の変化を後押しし、長期的な価値向上を目指す投資スタイルです。

ESGとSDGs、CSRの違い

ESGと似た言葉にSDGsやCSRがあげられます。それぞれの違い、関係性について見てみましょう。

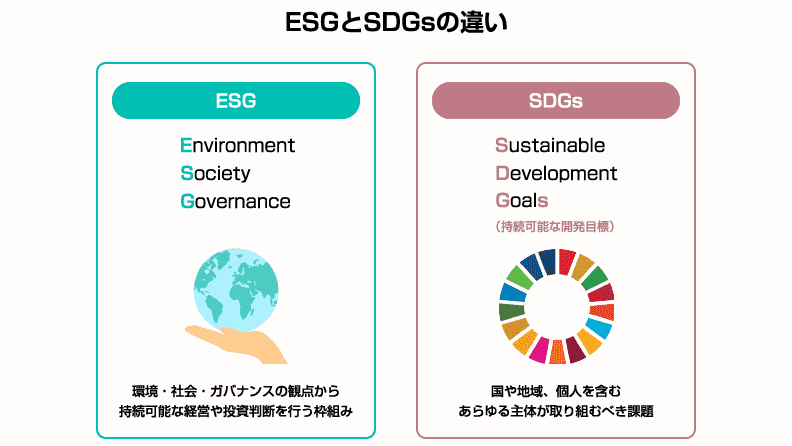

ESGとSDGsの違い

SDGs(持続可能な開発目標)は、2015年に国連で採択された国際的な目標であり、2030年までに持続可能で包摂的な社会の実現を目指しています。国や地域、個人を含むあらゆる主体が取り組むべき課題を示しています。

一方で、ESGは主に企業や投資家を対象とした概念で、環境・社会・ガバナンスの観点から持続可能な経営や投資判断を行う枠組みです。

ESGとSDGsは取り組みの主体が異なるものの、密接な関係にあります。企業がESGを実践することで、結果としてSDGsの目標達成に貢献すると考えられており、ESGはSDGsを達成するための重要なプロセスの一つと位置付けられています。

ESGとCSRの違い

CSR(企業の社会的責任)は、企業が法令遵守や倫理的な活動を通じて社会に貢献することを指し、主に企業の社会的な義務やボランタリーな活動に焦点を当てています。企業が社会や環境に配慮した行動を自発的に行うことで、企業価値の向上や社会的信頼の獲得を目指す考え方です。

一方、ESGは環境・社会・ガバナンスの観点を投資判断や経営戦略に組み込み、企業の持続可能性を評価・促進する枠組みです。ESGは投資家が企業の非財務的リスクや機会を評価するための基準としても用いられており、企業の経営と資本市場を結びつける役割を持っています。

つまり、CSRが企業の社会的責任を広く捉えた企業活動の概念であるのに対し、ESGは投資の視点を強く含み、企業価値の向上やリスク管理を目的とした具体的な評価基準として位置付けられています。両者は相互に関連しつつも、その目的やアプローチに違いがあります。

企業がESG対応に向けて実施すべきこと

企業が持続可能な成長を実現し、投資家や社会からの信頼を得るためには、ESGの各要素に適切に対応することが不可欠です。ここでは、具体的に企業が取り組むべきことについて解説します。

株主・投資家の意向を知る

まずは、投資家がESGの視点で企業をどのように見ているかを知ることが大切です。

経済産業省によると、環境・社会・ガバナンスのうち「経営ビジョン」「人的資源の有効活用・人材育成」を重視する投資家の割合が高いとされています。また、「労働関係法令違反の有無」「人材育成・教育訓練の取り組み」を考慮する機関投資家の割合も高いとされます。

中長期的な投資・財務戦略の重要項目については、企業と投資家との間の認識ギャップも存在します。特に、人材投資、IT投資、研究開発投資については企業より投資家の方が重視しているようです。

株主・投資家との情報ギャップを埋める

このような認識のギャップを埋めるためには、企業側からの積極的かつ正確な情報発信が有効です。

例えば、投資家向け説明会や統合報告書は有効な手段の一つです。投資家に対し、投資判断に有用な情報を開示する有価証券報告書もESGの取り組みの情報発信手段として活用できるでしょう。

投資家以外のステークホルダーの意識変化を捉えることも必要です。アメリカの主要企業の経営者団体であるビジネスラウンドテーブル(Business Roundtable)は、2019年に従業員をはじめとするステークホルダーを重視することを宣言しています。

ガバナンスを強化する

企業のESG対応には、ガバナンスの強化も欠かせません。

ガバナンス強化の基本は、会社の監督機能と業務執行機能を分離することです。多くの企業では、取締役会が業務執行の決定まで行っていますが、業務執行の権限は担当者に委ね、取締役会は監督機能に転換していくことが求められています。

また、取締役会の独立性を確保し、経営者に対して公平かつ客観的な視点から監督できる体制が必要です。

特に中小企業では、大企業とは異なる資本構造のため、ガバナンスが効きにくいという弊害が生まれがちです。経営者が特定の株主の意向に左右されやすく、公正な監督が難しいことも課題です。そのため、中小企業ほどガバナンスを強化する必要があるといえます。

透明性の高い情報開示

ESG対応で企業に求められるのは、投資家や社会に対して正確で分かりやすい情報を開示することです。情報は大きく以下の3つに分けられます。

・数字で示され、他社と比較できる財務や企業価値の情報

・企業ごとに異なる自由な説明ができる情報

・環境や社会に与える影響に関する情報

これらの情報を伝えるため、世界の基準では特に「企業統治の仕組み(ガバナンス)」「重要な課題の明確化(マテリアリティ)」「ESGに関わるリスクや機会の把握」「戦略や具体的な取り組み」「実績や成果の数値(KPI)」の5つのポイントを重視しています。これらを正しく開示することで、企業は信頼を高め、持続可能な成長につなげることができます。

ESGにおける問題点・留意点

ESGに取り組む企業が増える一方で、その実践にはいくつかの課題も存在します。誤った進め方や判断をすると、企業価値や信頼性に悪影響を与える可能性もあるため、事前に留意点を把握しておくことが重要です。

指標や評価基準のばらつきに注意

ESGに関する評価指標やフレームワークは、国際的にも多様化しています。GRI、SASB、TCFDなど複数の基準が存在し、どの基準に沿って取り組むべきか迷いやすいのが実情です。また、投資家や外部評価機関によって重視する項目が異なるため、評価結果にもばらつきが生じがちです。自社の業種・事業特性に合った開示方針を定めることが必要です。

グリーンウォッシュと捉えられるリスク

環境に配慮した施策をPRする一方で、実態が伴っていないと“グリーンウォッシュ”と見なされ、かえって信頼を損なう可能性があります。例えば、再生可能エネルギー導入を掲げていても、実際の比率が極めて低い場合や、調達先の信頼性に疑問があるケースです。施策は、数値目標や検証手段を明確にしたうえで進め、外部の目線から見た妥当性も意識する必要があります。

リソース不足や社内の温度差

ESGは中長期的な視点での取り組みが前提ですが、短期的な業績とのバランスに悩む企業も多く、十分な人材・予算を割けないことも課題です。また、経営層と現場の意識にギャップがあると、施策の実行力や継続性にも影響が出ます。全社的に方向性を共有し、段階的な取り組みから着実に進めることが重要です。

ESG対応の成功事例

では企業はESGにどのように取り組んでいるのでしょうか。3つの企業を例にとって見てみましょう。

流通小売業 J社|気候変動への具体的対策

J社は、気候変動をサステナビリティ経営上の最重要課題と捉え、2030年度に温室効果ガスを2017年度比で40%削減、2050年度には排出ゼロを目指す目標を設定しています。

目標達成に向け、省エネルギー、再生可能エネルギー由来電気の調達、省エネ設備の導入などを組み合わせた計画を策定し、温室効果ガス排出量削減を推進しています。

パリ協定のシナリオに基づきリスクと機会を洗い出すシナリオ分析も実施しています。また、排出量算定ルールを整備し、第三者保証の取得を進めるなど、透明性の高い情報開示にも力を入れています。

化学メーカー M社|ガバナンス強化と積極的な情報開示

M社は、ガバナンスの充実を経営の重要課題と位置づけ、ESG推進室を設置し、ESGを経営戦略に組み込んでいます。

ESG情報の開示では、機関投資家や顧客に対する訴求力の向上とESG対話の強化に注力しています。具体的には、大型投資案件ではSDGsなど社会課題の観点からリスクと投資機会を明記することを義務化しています。さらに、ホームページやアニュアルレポートで積極的に情報発信し、CEOやサステナビリティ担当役員がESG方針を発信するなど、社外へのメッセージ発信にも取り組んでいます。

運輸・不動産・生活サービス業 T社|ダイバーシティ経営の推進

T社は、「街づくり」「企業づくり」「人づくり」を軸とした中期経営計画を掲げ、ダイバーシティ経営を推進しています。働き方改革を進める「ワークスタイル・イノベーション」を柱に、経営陣のコミットメント、現場での柔軟な働き方、社外への情報発信を連携して展開。社内では評価制度やメンター制度の見直しに取り組み、社員の自律的なキャリア形成を支援しています。

社外には統合報告書などで方針を体系的に伝え、ESG投資を意識した透明な情報開示を行っています。

まとめ

企業の持続的な成長のためには、ESGへの取り組みが欠かせなくなってきました。ESGに積極的に取り組むことは、投資家から選ばれる企業になることに通じます。環境(Environment)、社会(Social)、ガバナンス(Governance)の3つの観点から、企業としてどう取り組むかを見つめ直してみましょう。

ESG対応の実践に向けて――カーボンニュートラルの取り組み実態レポート

ESG対応の一環として、カーボンニュートラルの実現に向けた具体的な取り組みが求められています。しかし「何から着手すべきか」「他社はどこまで進んでいるのか」といった課題を抱える企業は少なくありません。

そこで、パーソルグループでは、カーボンニュートラルに関する取り組みの実態について調査し、結果をまとめたレポートを公開しています。

ESG戦略における次の一手を検討するためのヒントとして、ぜひご活用ください。