インボイス制度とは?企業・個人事業主の対応を解説【税理士監修】

2021年05月19日

2024年02月22日

2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が導入されました。

インボイス制度は、適格請求書(インボイス)の発行または保存により、消費税の仕入税額控除を受けるための制度です。売り手側(インボイスを発行する側)は、取引相手(買い手、請求書を受け取る側)から求められたときには、インボイスを交付しなければなりません。買い手側は、原則として取引相手(売り手)から交付を受けたインボイスの保存が必要となります。

インボイス制度は、法人・個人事業主などの事業形態や中小企業・大企業といった事業規模を問わず、影響を受けます。また、個人事業主・法人であるかよりも、課税事業者であるか免税事業者であるか、売上先が事業者か、一般消費者かが焦点になります。

| 課税事業者 | 消費税の納税義務がある事業者 |

|---|---|

| 免税事業者 | 消費税の納税義務がない事業者 ※原則として事業者には消費税の納税義務があるが、基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が、1,000万円以下の事業者は、納税義務が免除される(免税事業者)となる。 |

※「事業者」は、法人・個人事業主などの事業形態や中小企業・大企業といった事業規模を問わない

本記事では、インボイス制度の概要や、企業・個人事業主はどう対応すればよいのかを解説します。

【お役立ち資料】インボイス制度対応ガイド完全版を公開中

インボイス制度によって、企業の経理業務には大きな影響が生じています。特に、課税事業者においては自社の税負担増に繋がるケースや、免税事業者においては取引を見直されるケースが発生する恐れがあります。

・インボイス制度の準備・対応に不安がある

・インボイス制度を機に経理業務のDX化を進めたい

そのような方向けに、経理組織の業務改革ステップを解説する【インボイス制度 完全準備ガイド】を公開しています。

インボイス制度への対応に不安がある方は今すぐご活用ください。

目次

インボイス制度とは

インボイス制度とは正式には「適格請求書等保存方式」のことをいいます。所定の記載要件を満たした請求書などが「適格請求書(インボイス)」です。インボイスの発行または保存により、買い手側は消費税の仕入税額控除を受けることが可能です。

インボイス制度は、法人・個人事業主などの事業形態や中小企業・大企業といった事業規模を問わず、影響を受けます。また、個人事業主や法人であるかよりも、課税事業者であるか免税事業者であるか、売上先が事業者か一般消費者かが焦点になります。

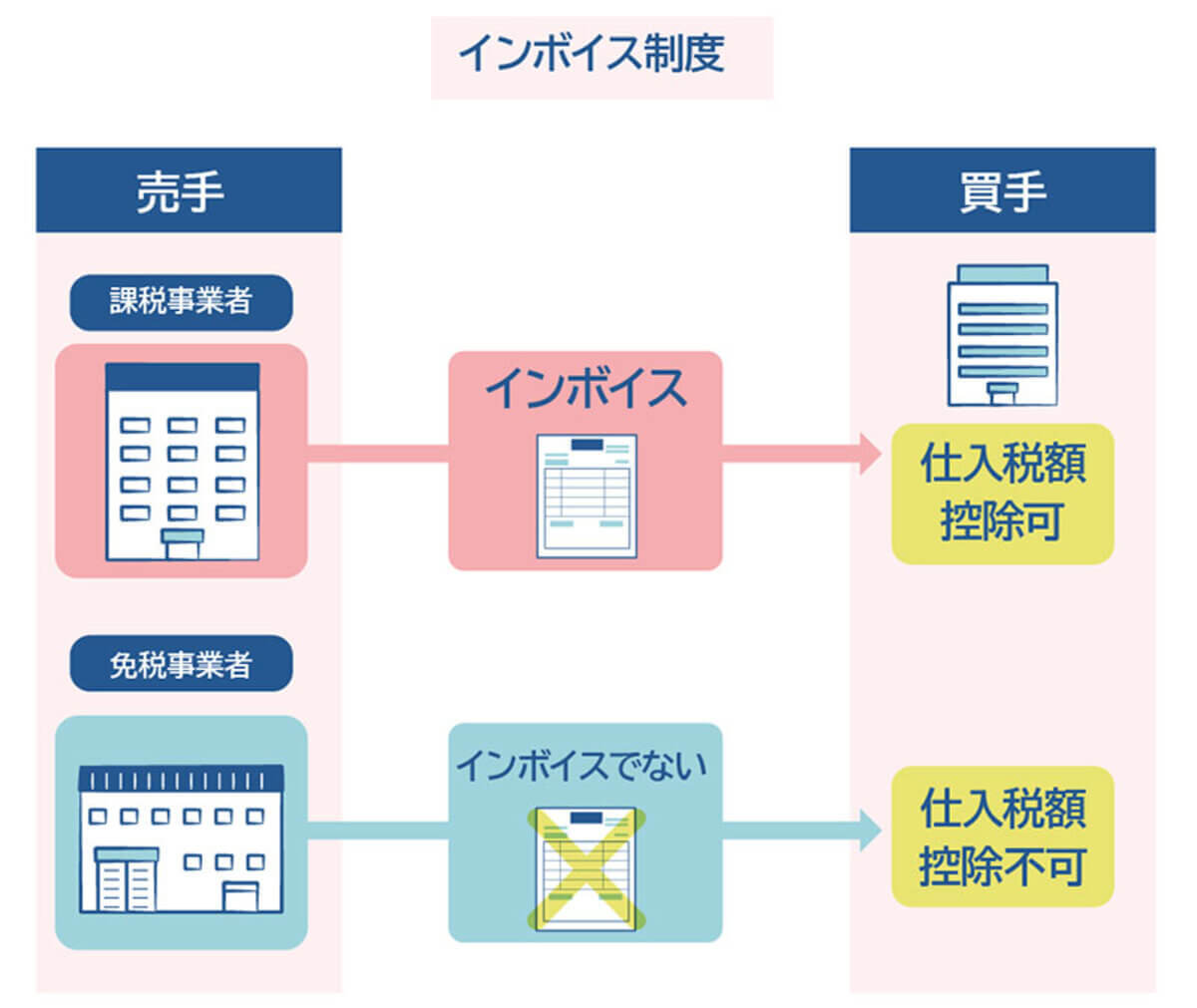

インボイス制度は売り手側(インボイスを発行する側)、買い手側(インボイスを受け取る側)双方に適用されます。売り手側は、取引相手(買い手)から求められたときには、インボイスを交付しなければなりません。買い手側は、原則として売り手から交付を受けたインボイスの保存が必要となります。

※免税事業者の場合、買い手側で「仕入税額控除不可」とありますが、経過措置によって一定期間は仕入税額控除が可能です。

インボイス制度が必要となる背景には、8%と10%の2つの消費税率の存在があります。2019年10月1日の消費税率の8%から10%への引き上げに伴い、食料品などに対し軽減税率が導入されました。2つの税率が並行して運用されているなか、どの取引や商品に、どちらの税率が適用されているかを明確にする必要が出てきました。

これによって、正確な経理処理が可能になると期待されています。 一方、税を徴収する側からは、適正な課税を確保するための仕組みという見方もできます。

インボイスと従来の「区分記載請求書」との違い

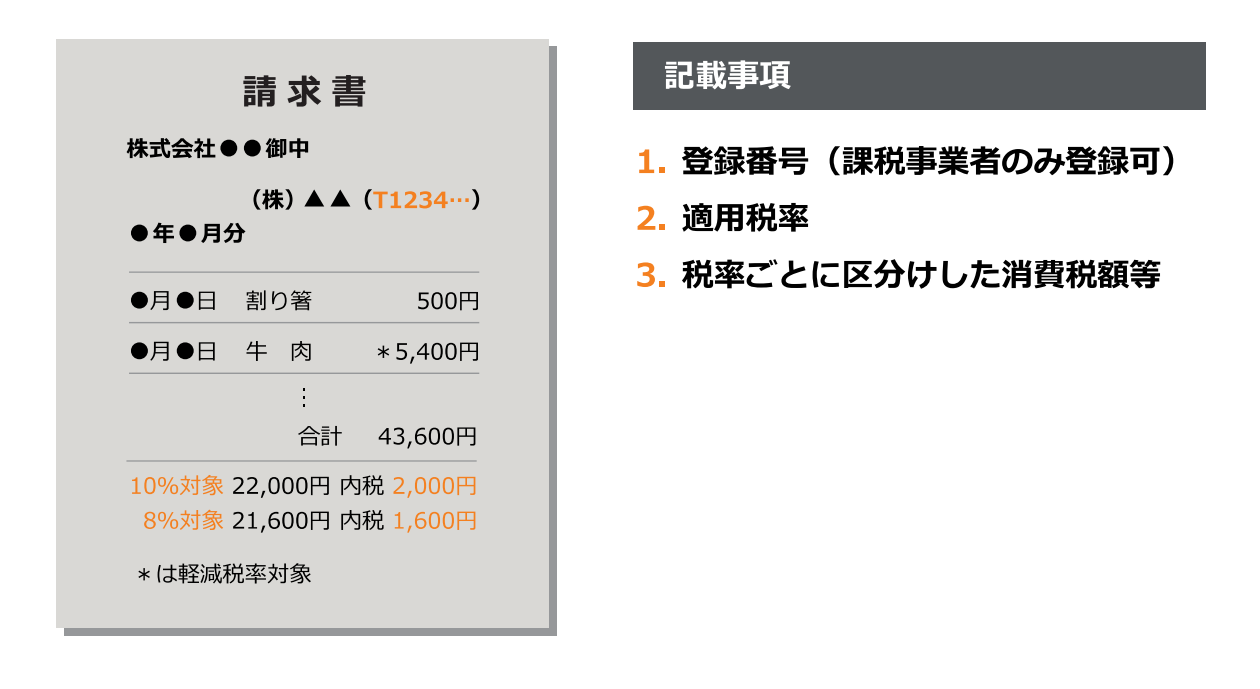

インボイス制度が適用されると、区分記載請求書に従来の7項目に加え、3つの項目を新たに追加する必要があります。

| 区分記載請求書 | インボイス |

|---|---|

| ・発行者の氏名又は名称 ・取引年月日 ・取引内容 ・取引金額 ・交付を受ける者の氏名又は名称 ・軽減税率の対象である旨 ・税率ごとに合計した対象の額 |

・発行者の氏名又は名称 ・取引年月日 ・取引内容 ・取引金額 ・交付を受ける者の氏名又は名称 ・軽減税率の対象である旨 ・税率ごとに合計した対象の額 ・登録番号(追加) ・適用税率(追加) ・税率ごとに区分けした消費税額(追加) |

▼インボイスのイメージ

※発行者の氏名又は名称は省略しています。

インボイス制度の特例措置(減税措置)とは

インボイス制度には、一定期間の特例措置が設けられています。買い手、売り手が受けられる措置を解説します。

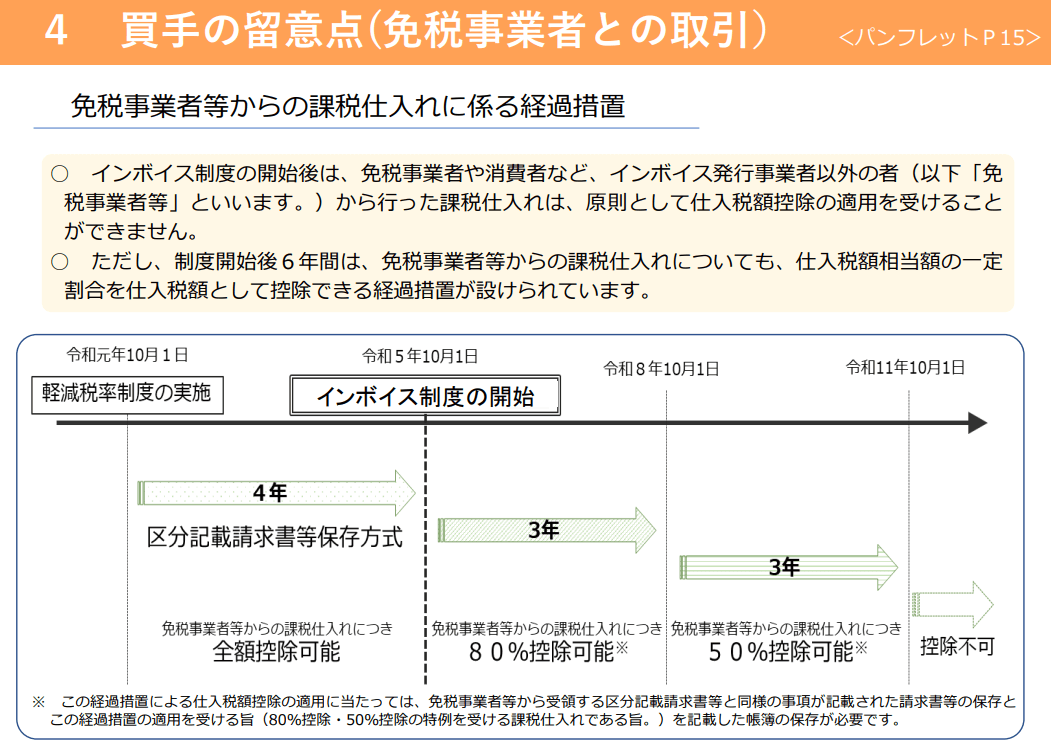

免税事業者等からの課税仕入に係る買い手(インボイスを受け取る側)が受けられる経過措置(減税措置)

買い手側は、免税事業者等からの課税仕入れに際して経過措置を受けられます。

免税事業者とは、基準期間における課税売上高が1,000万円以下の事業者(個人事業主含む事業者)を指し、消費税の納税義務が免除されます。

インボイス制度では、免税事業者など、適格請求書発行事業者以外から行った課税仕入れは、原則として仕入税額控除を行うことができません。免税事業者はインボイスを発行できないからです。

ただし経過措置として、インボイス制度の導入から当面の間は、従来の「区分記載請求書等」であっても(取引相手がインボイスを発行できない免税事業者であっても)、一定割合の仕入税額控除が認められています。

具体的な内容は次のとおりです。

期間による仕入税額控除割合

| 期間 | 割合 |

|---|---|

| 2023年 10 月1日から2026年9月 30 日まで | 仕入税額相当額の80% |

| 2026年 10 月1日から2029 年9月 30 日まで | 仕入税額相当額の50% |

例えば、2023年10月1日から2026年9月30日までの期間に税込み1,100,000円(消費税率10%)の商品を仕入れた場合の計算方法は以下の通りです。

消費税相当額の計算

税込価格: 1,100,000円

消費税率: 10%

税抜価格 = 税込価格 ÷ (1 + 消費税率)

税抜価格 = 1,100,000円 ÷ 1.10 = 1,000,000円

消費税相当額 = 税込価格 - 税抜価格 = 1,100,000円 - 1,000,000円 = 100,000円

経過措置による仕入税額控除の計算

経過措置の割合: 80%

控除できる仕入税額 = 消費税相当額 × 経過措置の割合

控除できる仕入税額 = 100,000円 × 0.80 = 80,000円

控除できない仕入税額= 100,000円 - 80,000円 = 20,000円

この期間に税込み110万円の商品を仕入れた場合、その消費税相当額の80%、すなわち80,000円を仕入税額として控除できますが、20,000円は控除できず、買い手側の納税額が増加します。

売り手(インボイスを発行する側)が受けられる経過措置(減税措置)

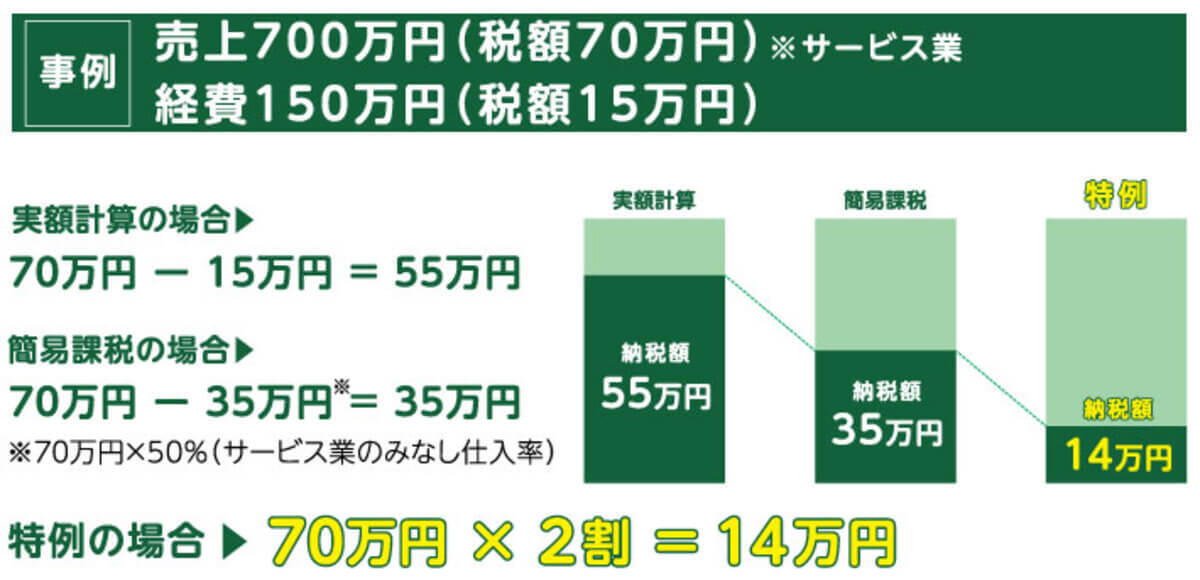

免税事業者がインボイス制度の登録申請をしてインボイス発行事業者になった場合も、経過措置を受けられます。「小規模事業者に対する納税額に係る負担軽減措置(2割特例)」により受けられる措置で、「免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となる場合」などの条件を満たしていれば、当該事業者のインボイス登録から約3年間は、納税額を売上税額の2割に軽減できます。

インボイス制度が導入された今、すべきこと

インボイス制度が導入された今、売り手と買い手がするべきことを解説します。

買い手(インボイスを受け取る側)

社内勉強会を開く

制度について周知するため、税理士などの専門家を招き、早い段階で社内説明会を開催するのがおすすめです。説明会では、経費精算をスムーズに行えるように、基本的にはインボイスの要件を満たした領収書かどうかを確認した上で、受け取ることを周知しておきましょう。

また、令和4年9月に国税庁が公表した「適格請求書等保存方式(インボイス制度)の手引き」では、以下のような場合は例外として帳簿のみで仕入税額控除が認められるとされています。

-

- 3万円未満の公共交通機関による旅客の運送

- 3万円未満の自動販売機及び自動サービス機からの商品の購入

- 郵便切手類のみを対価とする郵便・貨物サービス など

また、令和5年度の税制改正大綱においては、下記も追加されています。

「基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5,000万円以下である事業者が、令和5年10月1日から令和 11年9月30日までの間に国内において行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める経過措置を講ずる。」

取引先に免税事業者がいれば、今後の対応を確認

免税事業者には仕入税額控除にかかる経過措置があるものの、2029年10月1日以降は一切控除できなくなり、自社への負担が増えるリスクに注意が必要です。

取引先の免税事業者が、今後も課税事業者になる予定がないのであれば、取引先を変更することも検討しなければなりません。

国税庁の「適格請求書発行事業者公表サイト」で、現在インボイス発行事業者として登録されているかをチェックし、登録がなければ、今後の方針を取引先に確認し、自社としての考えを伝えることも必要です。

売り手(インボイスを発行する側)

課税事業者は「適格請求書発行事業者」へ事前に登録

インボイス制度に対応するため、課税事業者が検討しなければならないのは、「適格請求書発行事業者」に登録することです。登録する場合には、必要書類を所轄の税務署やインボイス登録センターへ持参・郵送またはe-Taxなどで提出します。

税務署で申請内容について審査が行われ、承認されれば「適格請求書発行事業者」として登録されます。登録後、登録番号が記載された通知書が送付されます。

売り手側として適格請求書発行事業者に登録できれば、取引先は仕入税額控除を受けられるようになるため、取引先とは良好な関係性をそのまま継続できるメリットがあります。そのため、現状免税事業者であっても、課税転換をして課税事業者になるという選択をするケースが想定されます。

免税事業者は「適格請求書発行事業者」になるかを選択する

免税事業者がインボイスを発行できる「適格請求書発行事業者」(課税事業者)になるかは任意です。

適格請求書発行事業者になると、基準期間における課税売上高が1,000万円以下であっても免税事業者にはならず、消費税の納税義務が生じます。

インボイス登録しないと、課税事業者と取引をしてもらえない事態も想定されます。免税事業者の中には、自らの売上を維持するために、インボイス登録を避けられないケースもあるでしょう。

請求書の項目を変更する

これまで事業者が請求書を発行する際、形式として「区分記載請求書等保存方式」を採っていました。しかし、インボイス制度が適用されると、区分記載請求書に従来の7項目に加え、「登録番号」「適用税率」「税率ごとに区分けした消費税額」の3項目を新たに追加する必要があります。

これらの項目を記載することで、仕入税額控除の対象が明確化され、スムーズに計算できるようになります。インボイスを発行する売り手側の事業者は、請求書などのフォーマットを確認し、必要に応じて早めに変更しておくとよいでしょう。

ただ、インボイス制度にも一部例外があります。不特定多数の相手を顧客とする、小売業や飲食店業、写真業、旅行業、タクシー業、駐車場業などを営む事業者の場合は、一部簡素化した「適格簡易請求書」の交付でも認められるといった制度などです。

そのほか、事業の性質上、インボイスが発行困難な場合は、交付義務が免除されることもあります。その際、買い手側は帳簿のみの保存で仕入税額控除が可能です。

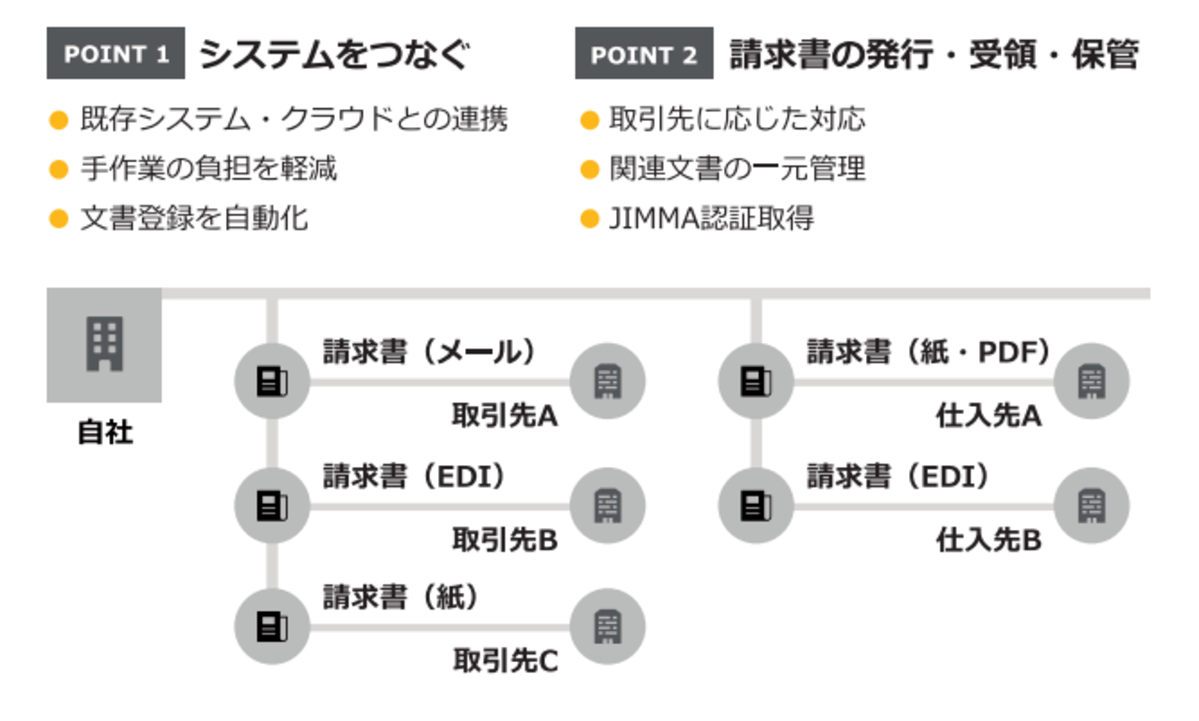

適格請求書の発行が可能なシステムかどうか確認

インボイス制度が始まるにあたって、多くのシステムでは、請求書などのフォーマットを自動対応させることが予定されています。

-

- 自社で開発

- 構築したオンプレミスの販売管理システムを使用

- Excelなどで請求書を作成し発行 など

上記の場合は、見直しが必要です。適格請求書発行事業者には、発行した適格請求書の「写し」を保存する義務も課せられています。写しの保存作業までスムーズに行うには、電子インボイス(デジタル管理された請求書)にも対応できる販売管理システムを導入するのがおすすめです。

なお、2023年10月1日から2029年9月30日までは、段階的に仕入税額控除ができるように経過措置がとられています。免税事業者との取引を継続する場合、経過措置の消費税区分が会計システムに新しく設置されるのか確認することが重要です。

専用仕訳フォーマットを用意し、誤って全額仕入税額控除しないよう工夫するのも一案です。免税事業者との取引を分け、消費税額をチェックしやすくする方法も考えられます。

しかし、それらの仕分けを手動で行うには手間もかかりますし、ヒューマンエラーのリスクは避けられません。取引先別の個別対応や増える確認事項も、インボイス制度対応支援ソリューションを上手に利用することで、移行をスムーズにできます。

インボイス制度導入による影響

インボイス制度がスタートしたことによって消費税の計算方法の一部が変わりました。軽減税率制度が実施されてからは、消費税率が軽減税率と標準税率の複数となるため、売上げと仕入れを税率ごとに区分して税額計算を行なわなければなりません。ただ、「売上税額から仕入税額を控除する」といった消費税額の計算方法は、インボイス制度の実施後もこれまでと変わりません。

売上税額

・従来の税額の計算方法(割戻し計算)は継続

・消費税額の合計額に100分の78を掛けて計算した金額を売上税額とすることが可能に(積上げ計算の特例)

・ただし売上税額を積上げ計算にした場合、仕入税額も積上げ計算とする必要あり

仕入税額

・現行の税額の計算方法(積上げ方式)は継続

・8%と10%の適用税率ごとに課税仕入れ(税込み)を計算し、それぞれの税率(108分の6.24または110分の7.8)を掛けて仕入税額を算出することが可能に(割戻し計算の特例)

・ただし仕入税額を割戻し計算にした場合、売上税額も割戻し計算とする必要あり

政府によるインボイス制度対応のための支援

■インボイス制度・専用ダイヤル(無料)

0120-205-553

【受付時間】9:00~17:00(土日祝除く)

■軽減コールセンター(消費税軽減税率電話相談センター)(無料)

0120-205-553

【受付時間】9:00~17:00(土日祝除く)

まとめ|インボイス制度の開始により、企業も個人事業主も対応が必要

2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度がスタートしました。インボイスは適格請求書発行事業者にならなければ発行することができません。発行したインボイスについては、買い手も売り手も保存の義務も生じます。そのため、企業はもちろんのこと、個人事業主にも対応が迫られています。

事前にしっかりと準備をし、インボイス制度のスタートに備えましょう。

【お役立ち資料】インボイス制度対応ガイド完全版を公開中

インボイス制度によって、企業の経理業務には大きな影響が生じています。特に、課税事業者においては自社の税負担増に繋がるケースや、免税事業者においては取引を見直されるケースが発生する恐れがあります。

・インボイス制度の準備・対応に不安がある

・インボイス制度を機に経理業務のDX化を進めたい

そのような方向けに、経理組織の業務改革ステップを解説する【インボイス制度 完全準備ガイド】を公開しています。

インボイス制度への対応に不安がある方は今すぐご活用ください。

監修

服部大税理士事務所/合同会社ゆとりびと 代表社員

税理士・中小企業診断士

服部 大

2020年2月、30歳で名古屋市内にて税理士事務所を開業。

平均年齢が60歳を超える税理士業界の若手税理士として、顧問契約にこだわらない税務サービスを提供しています。またライター業務や講演活動にも力を入れており、「わかりにくい税金の世界」を噛み砕いて伝えられる専門家を志しています。

事務所ホームページ:https://zeirishihattori.com

よくあるご質問

Q.インボイス制度を簡単にいうと?

A.インボイス制度とは、軽減税率により複数の税率ができたことで、仕入税額控除を受けるために適格請求書(インボイス)などの保存が要件となる制度です。インボイスの発行または保存により、買い手側は消費税の仕入税額控除を受けることが可能です。

>>インボイス制度とは

Q.インボイス制度への対応は何が必要?

A.課税事業者、免税事業者それぞれ以下のような対応が必要です。

課税事業者の場合

・取引先の登録状況を確認

・インボイスに対応したレジの導入

・インボイスに対応した受発注システム、請求書管理システムの導入

免税事業者の場合

・適格請求書発行事業者登録の要否を確認

パーソルグループでは、インボイス制度に向けた事前準備や制度開始後の対応事項についてまとめたガイドブックを公開しています。以下よりどなたでも無料でダウンロードいただけます。

>>インボイス制度完全準備ガイド